スクリーニングとは条件を設定して、それに合致する銘柄を探し出す機能です。フィスコでは、個人投資家の皆様を応援するべく、株式スクリーニング機能の強化を進めております。過去10年におよぶ業績、四半期業績の進捗率、ROE、利益率などのファンダメンタルズを条件とするほか、PERやPBRなどのバリュエーション、テクニカル指標をスクリーニング指標に用いて条件に合致する銘柄を選択することができます。過去10期におよぶ業績をスクリーニング条件に使えるのは、フィスコだけです。

当スクリーニングWEBサイトでは、ご利用頂く投資家の方それぞれに条件を設定して頂ける他、ウォーレン・バフェットやフィリップ・フィッシャーの投資ルールに基づいたスクリーニング条件や人気個人投資家が実際に活用しているスクリーニング条件も掲載されています。

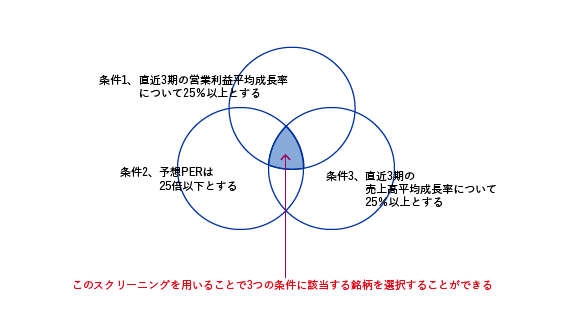

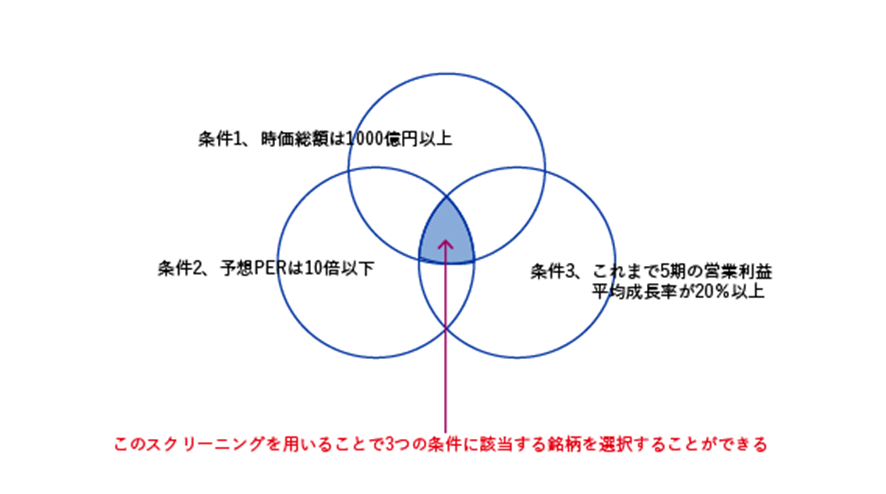

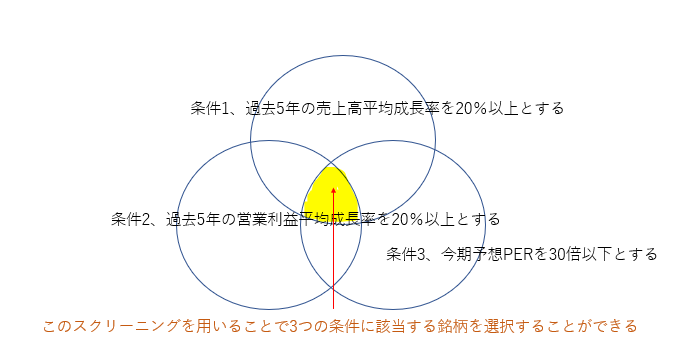

PEGレシオ1倍割れの高成長割安株を選ぶためのスクリーニング(フィスコアナリストA)

グロース250指数については足元株価が、年初来高値と比べ約2割低い水準にあります。この結果、中小型成長株の中には成長性に照らし合わせ、株価の割安感が多い銘柄が増えています。成長性を加味した割安感を図る指標にPEGレシオがあり、PEGレシオ(PER÷中長期の利益成長率)の1倍割れは一般的に割安とされています。今回はPEGレシオ1倍割れの高成長割安株を選ぶためのスクリーニングをご紹介いたします。

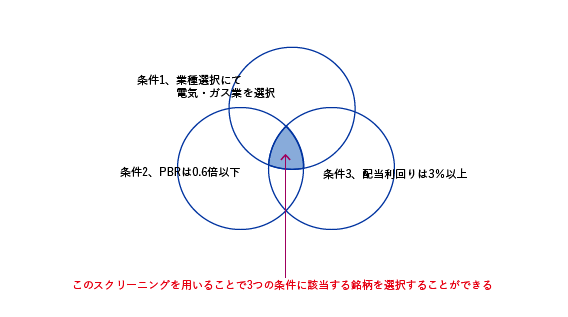

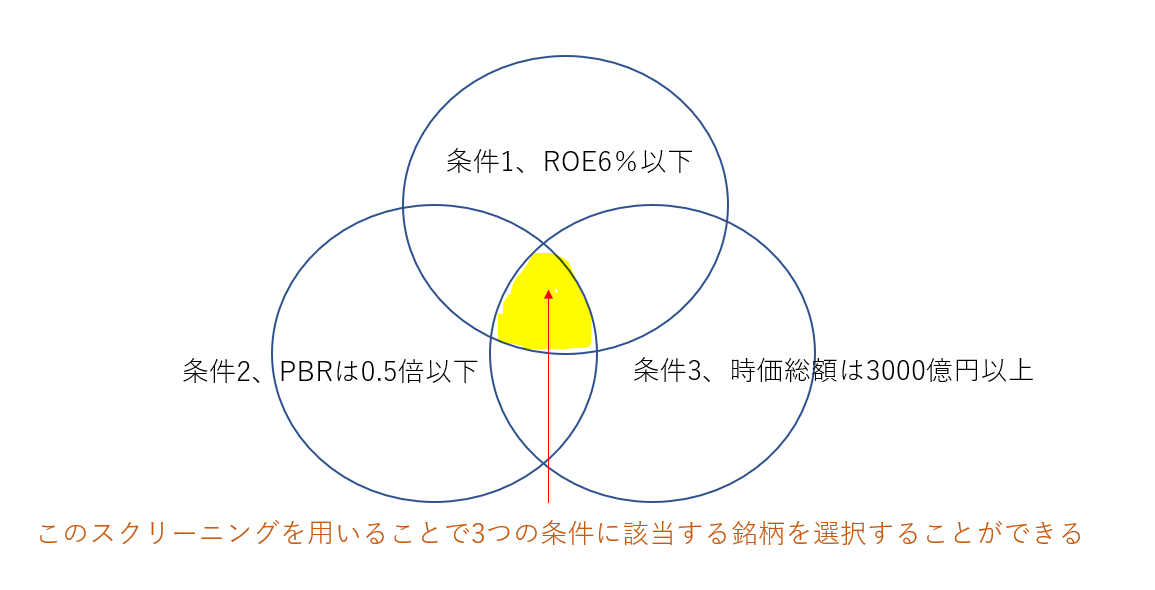

割安で株価上昇余地が大きいと思われる電力株を選ぶためのスクリーニング(フィスコアナリストX)

生成AIブームにより、電力消費の大きいAIデータセンターへの投資が拡大しており、電力需要の増加を見越して電力株は強い動きが続いています。TOPIX業種別株価指数電気・ガス業は5月末までの3カ月で約30%の大幅上昇となっています。今回はこの電力株の中から特に割安で株価上昇余地が大きいと思われる銘柄を選ぶためのスクリーニングをご紹介いたします。

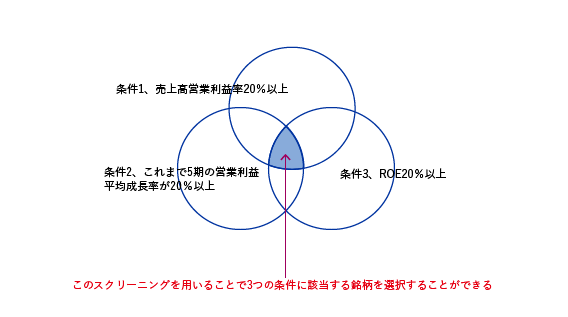

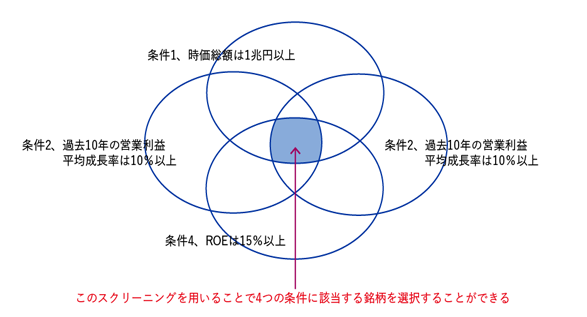

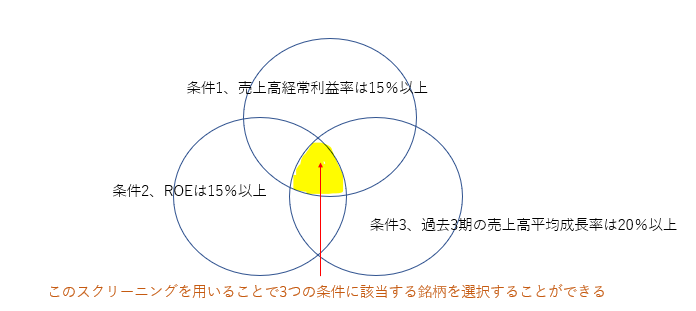

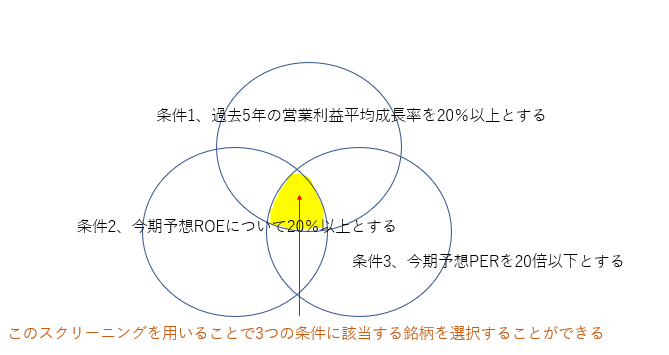

利益に関する3指標が優れた企業を選ぶためのスクリーニング(フィスコアナリストL)

今回は利益に関する3指標が優れた企業を選ぶためのスクリーニングをご紹介します。具体的には過去数年の営業利益成長率、投下資本利益率(ROE)、売上高営業利益率いずれもが卓越したパフォーマンスを示している企業です。この条件にあてはまる企業は高い競争力を有していると思われます。

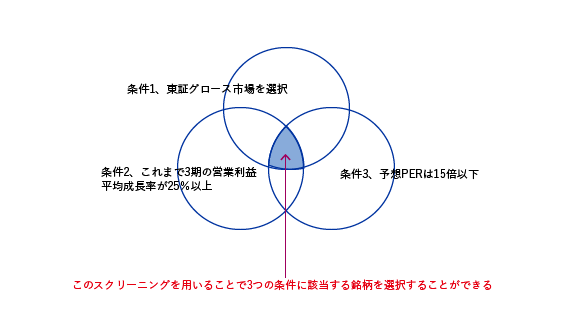

グロース市場の割安成長株を選ぶためのスクリーニング(フィスコアナリストF)

足元でグロース250指数は650ポイントを割り込み、コロナショック直後の20年3月レベルまで下落しています。中長期的にみると、成長株を割安な価格で仕込む好機と思われ、今回はグロース市場の割安成長株を選ぶためのスクリーニングをご紹介いたします。

しっかりとした利益成長が見込まれ且つPERの割安感が強い銘柄を選ぶためのスクリーニング(フィスコアナリストK)

3月期決算企業の決算発表シーズンも過ぎました。決算発表直後は利益成長に伴い、予想PERが動きやすく、同指標で割安感のある銘柄が発掘しやすいタイミングです。今回は一定以上の規模を有し(小型株のパフォーマンスが弱いため)、しっかりとした利益成長が見込まれ且つPERの割安感が強い銘柄を選ぶためのスクリーニングをご紹介いたします。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

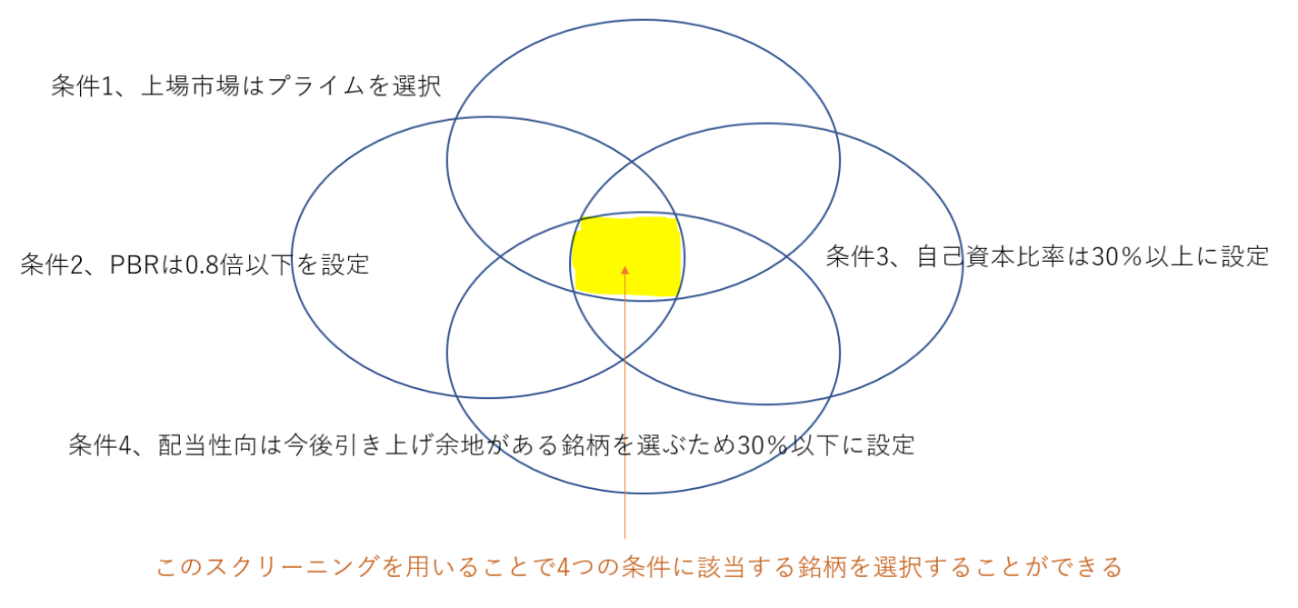

増配余地が大きい銘柄を探すためのスクリーニング(フィスコアナリストG)

5月も中盤に差し掛かり、3月期決算企業の決算発表は佳境を迎えています。今回はPBRが低水準で株価上昇へのモチベーションが強く、財務的に余力も十分で増配余地が大きいと思われる3月期決算企業を選ぶためのスクリーニングをご紹介いたします。

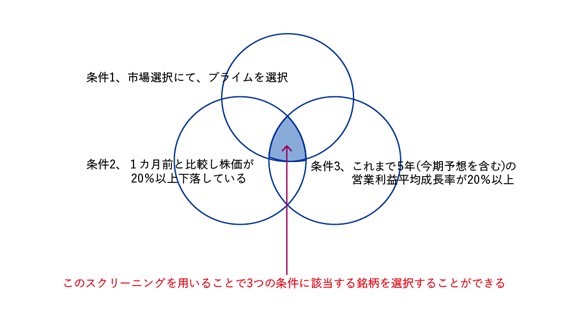

利益成長が続く優良プライム銘柄のリバウンドを狙うためのスクリーニング(フィスコアナリストJ)

日経平均株価は3月末には4万円を超えていましたが、4月に入り調整色が濃くなっており4/23終値は3月末終値より約7%、2800円安い37,552円となっています。この日経平均株価が下がる中では、プライム市場上場で利益成長が続いている個別銘柄においても、より大きな下落が確認される銘柄があります。今回はそのような利益成長が続く優良プライム銘柄のリバウンドを狙うためのスクリーニングをご紹介いたします。

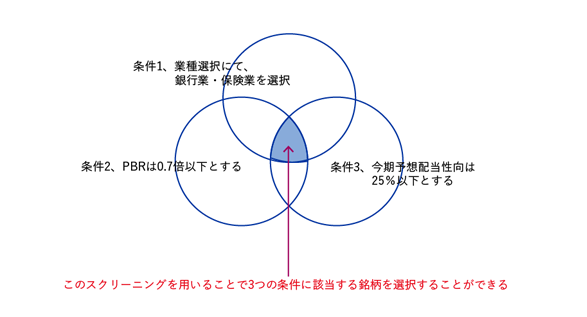

長期金利上昇でプラスの影響が期待される銀行株・保険株を選ぶスクリーニング(フィスコアナリストK)

4月11日の国内債券市場では新発30年債利回りが上昇し一時1.935%と2013年2月以来およそ11年ぶりの高水準を付けました。10年国債利回りも足元では0.85%を超え、昨年11月以来の水準に上昇しています。日銀が金融緩和の姿勢を弱めている中で米金利の上昇が国内にも影響しやすくなっています。長期金利上昇は銀行や保険会社の業績にプラスの影響がもたらします。今回はこれら銀行株・保険株を選ぶスクリーニングをご紹介いたします。

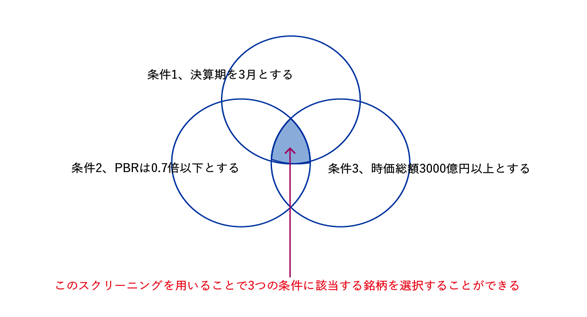

株主還元強化が期待される3月期決算銘柄を選ぶためのスクリーニング(フィスコアナリストJ)

4月後半以降、3月期決算銘柄の決算発表が本格化します。決算発表のタイミングに合わせて株主還元強化策が発表されることも多くあり、今回は株主還元強化が期待される3月期決算銘柄を選ぶためのスクリーニングをご紹介いたします。

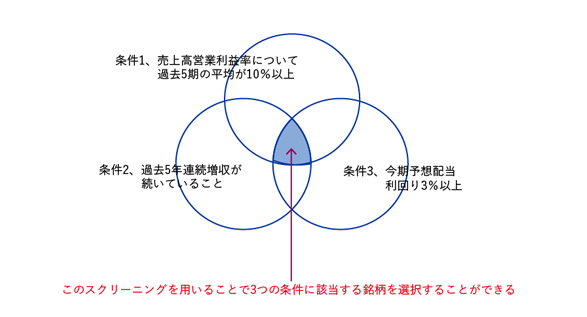

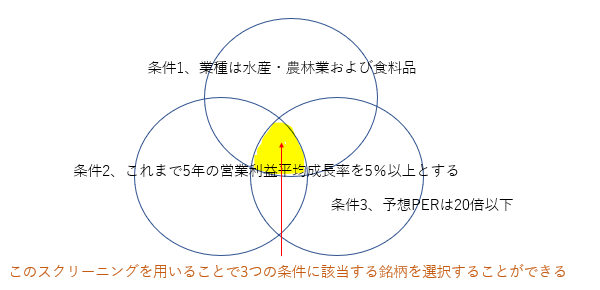

複数年度に渡る売上高営業利益率を検索対象としたスクリーニング(なごちょうさん)

フィスコではスクリーニング機能の強化を図っており、今回名古屋の長期投資家ことなごちょうさんの協力を得て過去複数年度の売上高営業利益率を検索対象とするスクリーニング機能を実装しました。複数年度を検索対象とできることから、前期や今期予想といった単年度ではなく、過去5年の営業利益率の平均が10%以上といった条件指定が可能です。なごちょうさんは、スクリーニングをおこなう際、売上高営業利益率にPBR、配当利回り、自己資本比率、連続増収などを組み合わせてスクリーニングをされるそうです。今回はこの売上高営業利益率と連続増収、配当利回りを組み合わせたスクリーニングをご紹介いたします。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

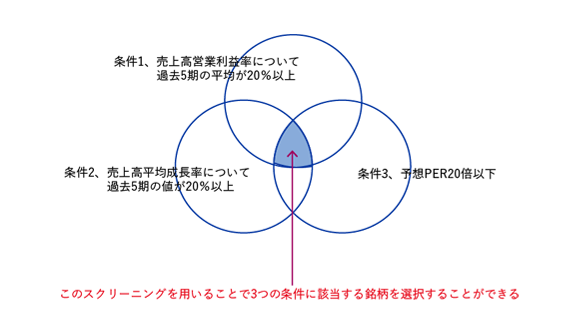

利益率、成長性、割安感の3つの条件が揃った銘柄を選ぶためのスクリーニング(フィスコアナリストD)

フィスコのスクリーニング機能は随時機能強化を図っており、この度新たに複数年度に渡る売上高営業利益率をスクリーニングに追加しました。この機能を用いることで、例えば過去5期の売上高営業利益率が10%以上といった条件指定が可能になりました。今回はこの機能を用いて利益率、成長性、割安感の3つの条件が揃った銘柄を選ぶためのスクリーニングをご紹介いたします。

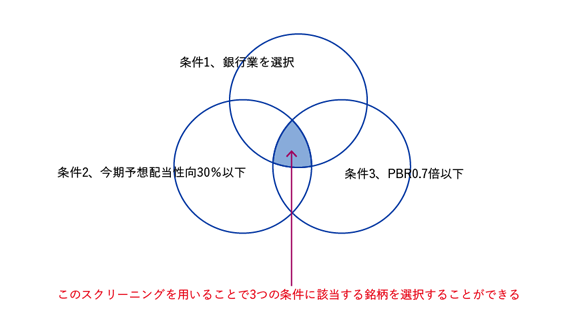

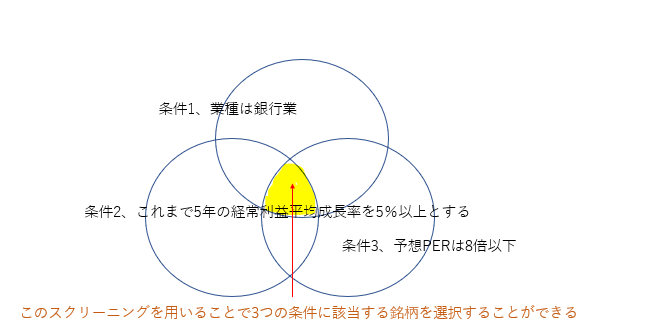

マイナス金利解除で収益増加が期待され、また低PBR解消のため株主還元強化も期待されやすい銀行株を選ぶためのスクリーニング(フィスコアナリストN)

3月19日、日本銀行はマイナス金利解除を決定しました。マイナス金利解除は短期金利の上昇を通じて銀行の収益を押し上げます。また銀行株はPBR1倍割れの低PBR銘柄が多く、これを解消するため株主還元強化も期待されやすい銘柄が多く見受けられます。今回はマイナス金利解除で収益増加が期待され、また低PBR解消のため株主還元強化が期待されやすい銀行株を選ぶためのスクリーニングをご紹介いたします。

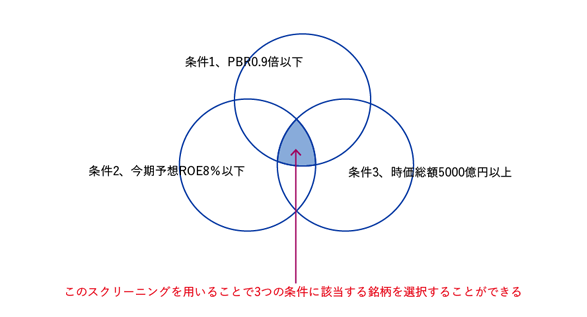

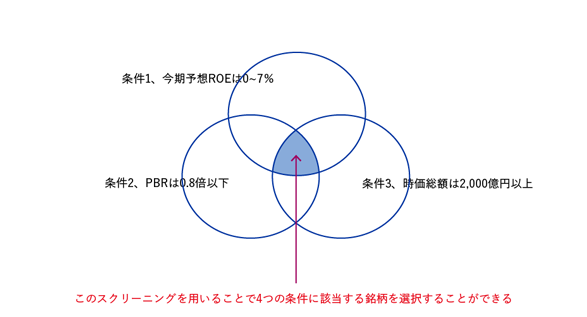

株価上昇・ROE改善に向けモチベーションが大きい企業を選ぶためのスクリーニング(フィスコアナリストβ)

運用会社が投資先企業に株価を意識した経営への強化を要請しています。三菱UFJアセットマネジメントは、ROEが過去3期連続で8%を下回りPBRが1倍未満の企業に対し、株主総会で社長などの代表取締役の再任に反対する方針。ニッセイアセットマネジメントもPBRに関する基準を新設しました。PBRが1倍未満で、東証の資本コストや株価を意識した経営の実現への対応がない場合に代表取締役選任に反対する方針。こうした動きは他のアセットマネジメント会社にも広がる可能性が高く、企業は代表取締役選任に反対されることがないように、配当水準の引き上げ・自社株買いを通じてROE改善、株価上昇に向けた動きを強化するものと思われます。今回はこれら株価上昇・ROE改善に向けモチベーションが大きい企業を選ぶためのスクリーニングをご紹介いたします。

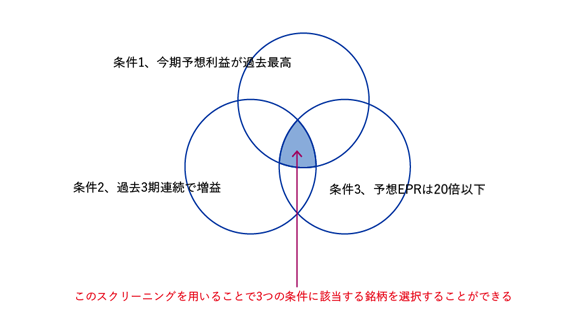

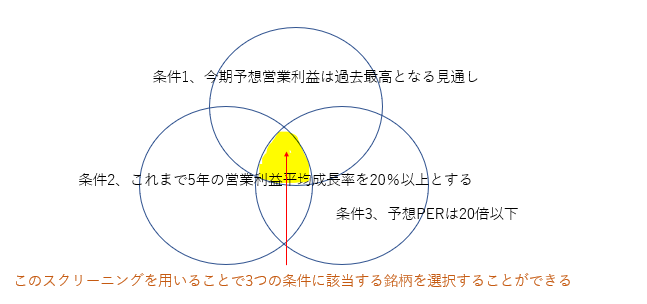

最高益更新が続く中で、株価に割安感がある銘柄を発掘するためのスクリーニング(フィスコアナリストP)

上場企業の24年3月期の純利益は3期連続で過去最高を更新する見通しです。前期比13%増え43.5兆円となる見通しです。株価が上昇するために最も重要なことは利益が膨らんでいることであり、今回は最高益更新が続き、且つ株価には割安感がある銘柄を発掘するためのスクリーニングをご紹介します。

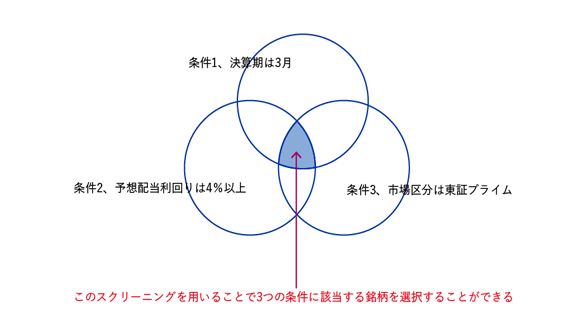

3月期決算の高配当プライム企業を選ぶためのスクリーニング(フィスコアナリストB)

今年1月から新NISA制度がスタートし、同制度で買われやすい傾向にある銘柄としては高配当銘柄があげられます。また、日本株は強い基調が続いていますが、その要因は外個人投資家による買いであり、買いの対象はプライム市場に上場する大型株となっています。そして相場は3月に入ったことから、今回は3月期決算の高配当プライム市場上場企業を選ぶためのスクリーニングをご紹介いたします。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

海外投資家が好みそうなROEに優れた大型高成長株を見つけるためのスクリーニング(フィスコアナリストX)

昨年から日本株は強い動きが続いていますが、このけん引役は海外投資家の買いです。海外投資家は現物ベースで日本株を23年に3兆1,215億円買い越し、さらに24年1月には月間で2兆693億円を買い越しました。そこで今回は、海外投資家が好みそうなROEに優れた大型高成長株を見つけるためのスクリーニングをご紹介いたします。

ROEおよびPBRの向上が求められている企業を選ぶためのスクリーニング(フィスコアナリストC)

議決権行使助言業最大手の ISS(Institutional Shareholder Services Inc.)は、資本生産性が低く、改善がみられない企業については、企業の経営トップの選任議案に反対投票を推奨しています。具体的には過去 5 期平均の自己資本利益率(ROE)が 5%を下回りかつ改善傾向がない場合がこれに該当します。また東京証券取引場もPBR1倍を下回る企業に株価上昇に向けた施策の実行を求めています。ROEとPBRには相関関係があり、一般的にROEが低い企業ほどPBRも低くなる傾向があります。したがってROEまたPBRの上昇を図ることは同じことと言えます。今回は一定以上の企業規模があり社会的役割が小さくない企業の中かからROEおよびPBRの向上が求められている企業を選ぶためのスクリーニングをご紹介いたします。

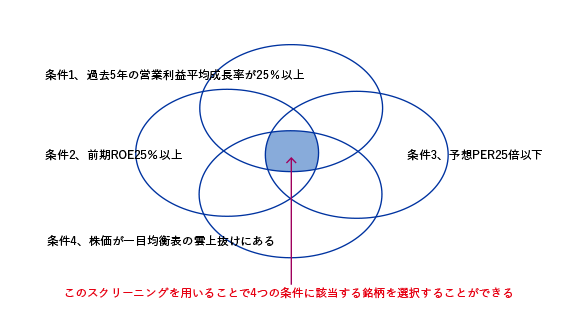

株価が上昇傾向にあり、資本効率、成長性、割安感に優れた選ぶためのスクリーニング(フィスコアナリストA)

今回は現在株価が上昇傾向にある銘柄の中から、資本効率が優れ、成長性も高く、且つ成長性に照らし合わせると割安感のある銘柄を発掘するためのスクリーニングをご紹介いたします。

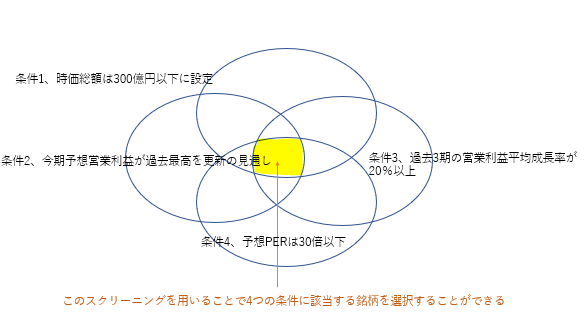

大きな値動きが期待される業績好調の小型株を選ぶためのスクリーニング(フィスコアナリストK)

年始からの日本株は優良大型株主導で上昇傾向が続いていますが、小型株においても良好な株価パフォーマンスを示す銘柄が散見されます。小型株は月に30%を超えるような上昇を示すときもあり、大きな値動きが魅力です。今回は大きな値動きが期待される業績好調の小型株を選ぶためのスクリーニングをご紹介いたします。

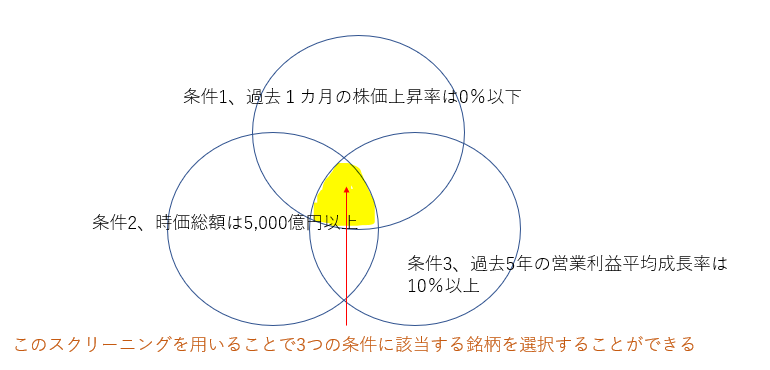

循環物色狙い、直近で株価上昇が抑えられていた大型株を探すためのスクリーニング(フィスコアナリストM)

昨年末33,464円で引けた日経平均株価は1月23日には一時36,984円まで上昇し、既に年末比で10%以上の上昇を演じました。日本株は大型株主導で上昇が続いており、今回は循環物色狙いで、直近株価上昇が抑えられていた大型株を探すためのスクリーニングをご紹介いたします。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

PBR(株価純資産倍率)の改善に向けて自社株買いや配当水準の引き上げが期待されるプライム上場企業を選ぶためのスクリーニング(フィスコアナリストF)

東京証券取引所は1月15日、PBR(株価純資産倍率)の改善に向けた経営改革策を示した企業のリストを公表しました。プライム市場では昨年3月以来市場の4割にあたる660社が経営改革策を示し、資本を成長投資に振り向けたり、自社株を買ったりしてPBRの改善を目指すとしています。今回はPBR(株価純資産倍率)の改善に向けて自社株買いや配当水準の引き上げが期待されるプライム上場企業を選ぶためのスクリーニングをご紹介いたします。

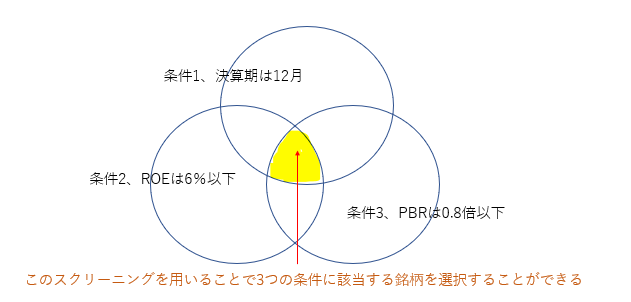

12月期決算企業で、本決算発表に合わせPBR上昇に向けた施策の発表が期待される銘柄を選ぶためのスクリーニング(フィスコアナリストX)

東証がPBR1倍割れの企業に対し、経営改善を要請したのは昨年3月であり、12月決算企業ではこれから始まる本決算発表がこの要請を受けて初の本決算発表のタイミングであり、決算発表に合わせ、株価上昇に向けた施策発表の期待が高まりやすい局面にあります。PBRが低迷する企業の多くは、ROEが低く、ROEを短期間に改善させる方法としては、資本を圧縮することがあげられ、具体的には自社株買いがあげられます。今回は12月期決算企業で、本決算発表に合わせPBR上昇に向けた施策の発表が期待される銘柄を選ぶためのスクリーニングをご紹介いたします。

ナスダック総合指数に追随することが期待されるハイクオリティーの高成長株を選ぶためのスクリーニング(フィスコアナリストβ)

米株市場では12月は年初来高値更新の動きがみられました。特に利下げ観測によりハイテク銘柄は強く推移し、ナスダック総合指数は12月26日には22年1月以来の高値となりました。今回はナスダック総合指数に追随することが期待されるハイクオリティーの高成長株を選ぶためのスクリーニングをご紹介いたします。

円高メリットが大きい食品メーカーを選ぶためのスクリーニング(フィスコアナリストF)

12月19日には日本銀行が大規模金融緩和を維持したことで、為替は円安ドル高となりましたが、11月以降、為替市場では円が強く推移しています。来年2024年は日本では利上げ、米国では利下げの可能性が高まっており、更に円高ドル安が進む可能性があります。円高のメリットが大きい業種としては食品メーカーがあげられます。食品メーカーは原材料となる食品の多くを輸入しているからです。またこれまでの原材料高に対応するため、商品価格は値上げを進めている企業が多く、そこに原材料の調達コスト低減が期待できるようになると、収益性の向上も進むでしょう。今回はこのような円高メリットが大きい食品メーカーを選ぶためのスクリーニングをご紹介いたします。

割安感が比較的大きい銀行株を選ぶためのスクリーニング(フィスコアナリストX)

日銀の植田総裁が12月7日の参院財政金融委員会で今後の金融政策運営について年末から来年にかけて「一段とチャレンジングになる」と発言し、市場では最短で12月18~19日の金融政策決定会合にて、また遅くても来年半ばころまでに、日本銀行がマイナス金利を解除するとの見方が強まっています。マイナス金利の解除は短期金利の上昇をもたらし、銀行の収益を押し上げます。銀行株は金利上昇期待から、上昇傾向が続いてきており、既に三菱UFJフィナンシャル・グループや三井住友フィナンシャルグループの予想PERは10倍を超え割安感は乏しくなってきています。そこで今回はまだ割安感が比較的大きい銀行株を選ぶためのスクリーニングをご紹介いたします。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

高成長が続き最高益更新も株価に割安感がある銘柄を見つけるためのスクリーニング(フィスコアナリストM)

2023年の株式市場は主力が堅調に推移する一方で、新興株は比較的弱さが目立つ相場でした。このような環境が続いたことで、市場では高成長が続き最高益更新となる一方、株価に割安感がある銘柄が多く見つけられる状況になっています。今回はこのような銘柄を発掘するためのスクリーニングをご紹介いたします。

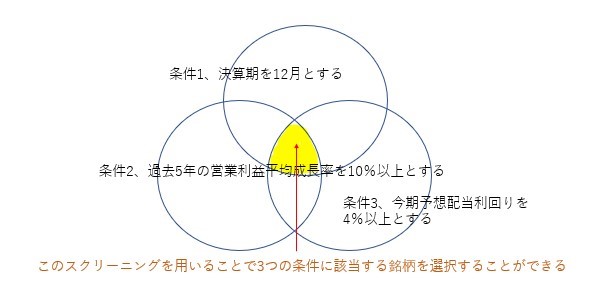

12月決算銘柄で、高配当且つ中長期的に増配余地もある銘柄を見つけるためのスクリーニング(フィスコアナリストA)

2023年も12月の1カ月を残すのみとなりました。今回は12月決算期銘柄で高配当且つ持続的な成長な期待から配当の拡大余地もあると思われる銘柄を見つけるためのスクリーニングをご紹介いたします。

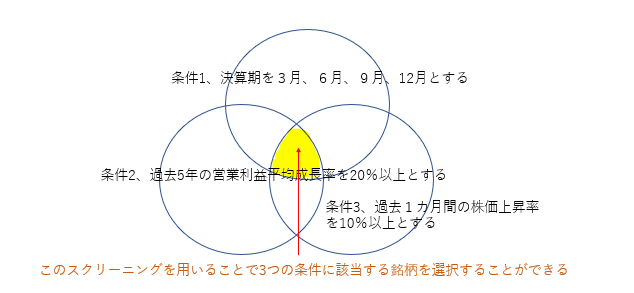

決算発表で株価モメンタムが強まり且つ成長性も高い銘柄を選ぶためのスクリーニング(フィスコアナリストV)

11月も後半に入り、3月、6月、9月、12月決算企業の決算発表(四半期決算、半期決算を含む)は完了しました。3月、6月、9月、12月決算企業で過去1カ月に株価が強く推移している銘柄は、その要因として決算発表を好感した買いが継続的に入っていることが推測されます。また更に成長性も高い銘柄であれば株価の上昇余地は大きいと思われ、今回はこれらの条件に該当する銘柄を選ぶためのスクリーニングをご紹介いたします。

成長性また収益性が高く、一方株価には割安感がある銘柄を探すためのスクリーニング(フィスコアナリストα)

世界的にインフレが落ち着きつつあり、金利が低下し、成長株に追い風の環境が整いつつあります。今回は足元の相場環境で強い株価推移が期待される成長性また収益性が高く、一方でその成長性のわりには株価に割安感がある銘柄を探すためのスクリーニングをご紹介いたします。

米長期金利低下で株価上昇が期待される成長株を選ぶためのスクリーニング(フィスコアナリストX)

米10年国債は10月後半には一時16年ぶりに5%の大台を超えていましたが、足元では4.6%程度まで下がりました。政策金利の引き上げも最終局面にあると思われます。これまで米長期金利の上昇が世界的にバリュエーションの高い成長株には逆風となっていましたが、金利が低下傾向に転じると、株価には追い風がはたらくことになります。今回は米長期金利低下で株価上昇が期待される成長株を選ぶためのスクリーニングをご紹介いたします。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

ROEの改善余地また株価上昇余地が大きいと思われる銘柄を発掘するためのスクリーニング(フィスコアナリストA)

ROEを引き上げるには、過剰な自己資本を減少させる必要がありますから、その方法は大規模な自社株買いもしくは大型配当になります。今回はROEの改善余地また株価上昇余地が大きいと思われる銘柄を発掘するためのスクリーニングをご紹介いたします。

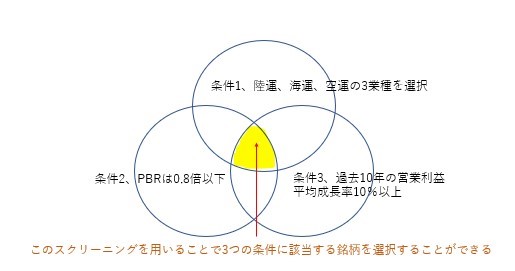

下げ過ぎの運輸株のリバウンドを狙うためのスクリーニング(フィスコアナリストα)

10月25日現在、業種別の過去1カ月騰落率では、陸運、海運、空運など運輸業が値下がり率ランキングの上位に並んでいます。今回はこの3業種の中で、PBRに割安感があり、中長期的にしっかりとした業績推移が期待できる銘柄を選ぶためのスクリーニングをご紹介いたします。

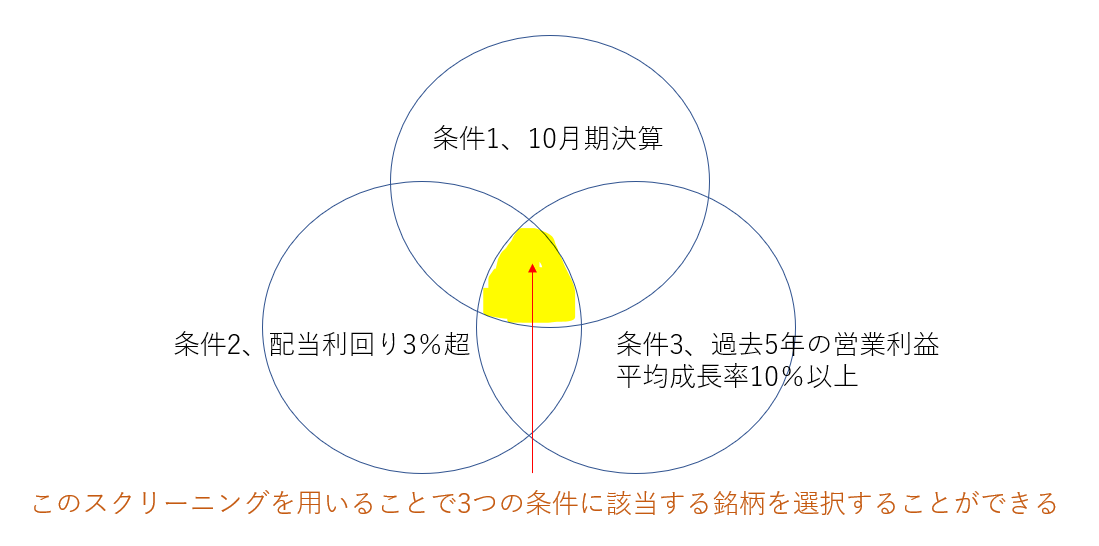

10月決算期の高配当&業績堅調銘柄を探すためのスクリーニング(フィスコアナリストB)

2023年10月の権利付き最終売買日は10/27(金)です。この日の大引け時点で株式を保有していれば、10月期決算企業については配当などの株主権利が得られます。今回は10月期決算企業の中で、配当利回りが高く、中長期的に業績が堅調に推移している銘柄を選ぶためのスクリーニングをご紹介いたします。

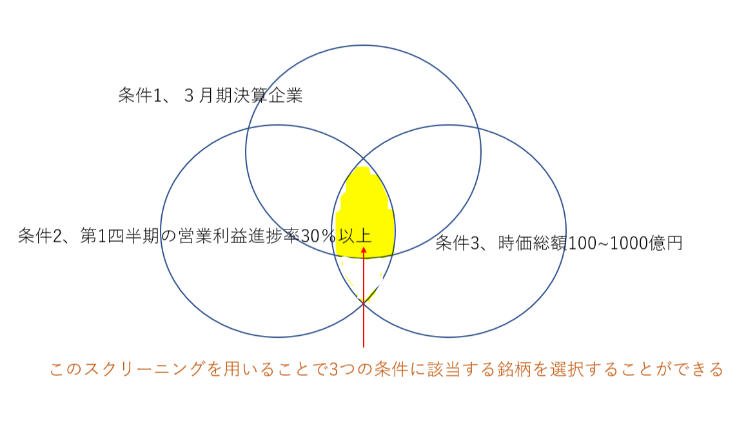

3月期決算企業で通期業績上振れが期待される中小型株を選ぶためのスクリーニング(フィスコアナリストC)

10月後半から3月決算企業の中間決算発表が本格化します。今回は3月期決算企業のうち、第1四半期の利益進捗が高く、通期業績の対会社計画上振れが期待される中小型株を選ぶためのスクリーニングをご紹介いたします。

世界的な金利上昇が業績を押し上げる金融株を選ぶためのスクリーニング(フィスコアナリストN)

日本の金融機関においてもグローバルな事業展開を行っているところは、貸し出し金利の上昇を通じて、業績へのポジティブなインパクトが大きいと思われます。今回は世界的な金利上昇が業績を押し上げる金融株を選ぶためのスクリーニングをご紹介いたします。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

9月権利落ちの高配当、減配リスクの低い安定配当銘柄を探すためのスクリーニング(フィスコアナリストX)

2023年9月の権利付き最終売買日は9月27日でした。高配当銘柄では権利落ち後は、配当支払い額以上に株価が下がることも珍しくなく、権利落ち後が中長期的な視点では買いの好機になる場合もあります。今回は9月権利落ち銘柄の中から高配当で安定配当が期待される銘柄を探すためのスクリーニングをご紹介いたします。

高配当且つ配当性向の引き上げ余地が大きいバリュー株を見つけるためのスクリーニング(フィスコアナリストα)

2023年9月に中間決算期末を迎える企業の権利付最終日は9月27日(水)です。今回は足元で高い配当利回りが期待でき、また中長期的にも配当性向の引き上げ余地が大きいバリュー株を見つけるためのスクリーニングをご紹介いたします。

出遅れ感のある銀行株を選ぶためのスクリーニング(フィスコアナリストS)

植田日銀総裁が一部メディアでのインタビューにて、大規模な金融緩和策の柱である「マイナス金利政策」の解除を匂わせたことにより、金利上昇が収益向上にはたらく銀行株の上昇基調が強まっています。今回は銀行株の中でも出遅れ感のある銘柄を選ぶためのスクリーニングをご紹介いたします。

高パフォーマンスが期待される小型バリュー株を見つけるためのスクリーニング(フィスコアナリストI)

7月および8月の株式市場ではTPXグロース指数のパフォーマンスが2カ月連続でマイナスとなる一方、TPXバリュー指数は7月が+3.2%、8月が+1.2%とプラスパフォーマンスが続きました。またサイズ別では小型株のパフォーマンスが大型株のパフォーマンスを上回りました。そこで今回は良好なパフォーマンスが期待される小型バリュー株を見つけるためのスクリーニングをご紹介いたします。

マザーズ指数は上昇傾向に転じる!成長性の高い有望な新興企業を選ぶためのスクリーニング(フィスコアナリストX)

新興企業の代表的な株価指数である東証マザーズ指数は、6月後半以降下落トレンドが続いていましたが、8月18日をボトムに回復傾向に転じています。今回はこのような局面で強い株価推移が期待できる、成長性の高い有望な新興企業を選ぶためのスクリーニングをご紹介いたします。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

9月中間決算迫る、配当利回り5%超で株価が上昇傾向にある銘柄を見つけるためのスクリーニング(フィスコアナリストI)

お盆を過ぎ9月中間決算の時期が迫ってきました。9月は3月に次いで、配当金や株主優待等の権利確定銘柄が多い月です。9月末決算銘柄で権利を取得するためには、権利月最終日の大引け時点で該当する株式を保有している必要があります。今年9月の権利付最終日は9月27日(水)です。今回はこの9月27日に9月期決算また3月期中間決算の権利付最終日を迎える銘柄の中で、配当利回り5%超で株価が上昇傾向にある銘柄を見つけるためのスクリーニングをご紹介いたします。

更なる業績予想の上方修正が期待される自動車関連銘柄を見つけるためのスクリーニング(フィスコアナリストH)

24年3月期第1四半業績の発表が完了しました。第1四半期決算では自動車関連銘柄の多くが半導体の供給改善や値上げ、円安を追い風に、業績予想を上方修正しました。今回はこの自動車関連銘柄を含む輸送用機器銘柄の中で、業績進捗率が高く、更なる業績上振れが期待され、株価が上昇傾向にある銘柄を見つけるためのスクリーニングをご紹介いたします。

業績好調も短期的に売られ過ぎている銘柄を発掘するためのスクリーニング(フィスコアナリストT)

8月1日にフィッチ・レーティングスが米国債の格付けを引き下げ、機械的な売りにより日経平均株価は1日終値33,476円に対し、3日には32,159円まで下げ2日で1300円以上下落しました。この過程で大幅に値を崩している個別銘柄があります。増収増益が続き、最高益更新が続いている銘柄においては、このような株価下落局面は中長期的に買いの好機となる可能性があり、今回はそのような銘柄を発掘するためのスクリーニングをご紹介いたします。

金融政策正常化期待で銀行株は上昇継続か、高配当で増配も期待できる銀行株を選ぶためのスクリーニング(フィスコアナリストD)

日本銀行は7月28日開いた金融政策決定会合で長短金利操作(イールドカーブ・コントロール、YCC)の修正を決めました。10年物国債を無制限に毎営業日購入する「連続指し値オペ」の利回りを0.5%から1%に引き上げ、事実上長期金利のこれまでの0.5%から1%に引き上げました。これを受けて、7月28日には貸出金利の上昇による収益拡大期待で、三菱UFJ、三井住友フィナンシャルグループ、みずほフィナンシャルグループなど銀行株が大幅高となりました。日銀の植田和男総裁は28日の記者会見で「YCC柔軟化は(金融)政策の正常化へ歩み出すという動きではない」「短期政策金利の引き上げには距離がある」と強調しましたが、市場は金融政策正常化の道のりがスタートしたと捉えているところがあり、正常化期待により銀行株は上昇傾向が続く可能性があります。また銀行株は配当利回りが高い銘柄も多い業種です。値上がり期待と高配当また増配が期待される銀行株を選ぶためのスクリーニングをご紹介いたします。

自社株買いが期待される3月期決算銘柄を選ぶためのスクリーニング(フィスコアナリストAAA)

3月期決算企業の第1四半期決算発表が本格化してきました。決算発表のタイミングでは合わせて自社株買いが発表されることもよくあり、今回は自社株買いが期待される3月期決算銘柄を選ぶためのスクリーニングをご紹介いたします。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

株式分割が期待される銘柄を探すためのスクリーニング(フィスコアナリストX)

個人でも投資しやすい環境整備を推進する東京証券取引所上場部は投資単位の引き下げに向けた働きかけを続けています。一般的に株式分割が発表されると、小口投資家でも株式が購入しやすくなり、その銘柄を購入できる投資家が増加するので、需給への期待から株価は上昇する傾向にあります。最近では日本電信電話が5月12日に1→25株の株式分割を発表し、株価は5月12日終値164.32円から、6月29日には178.9円まで約9%上昇しました。今回はこのような株式分割が期待される銘柄を探すためのスクリーニングをご紹介いたします。

業績上振れの可能性が高く、株価が上昇トレンドにある2月決算企業を選ぶためのスクリーニング(フィスコアナリストN)

7月も中旬を迎え2月期決算企業の第1四半期決算は、ほぼ出尽くしました。第1四半期の通期計画に対する利益進捗率が高い企業については、通期計画を上振れる可能性が比較的高く、上振れ期待から株価は上昇傾向が続く可能性があります。今回はこのような銘柄を選ぶためのスクリーニング方法をご案内いたします。

IPO後にミスバリューエーション(割安)となっている銘柄を探すためのスクリーニング(フィスコアナリストU)

IPO市場では6月には18社の新規上場があり、また7月も12社の新規上場が計画されるなど、上場企業はハイペースで誕生しています。そしてこのIPO直後というのは、株価は需給の影響を受けやすく、株価は妥当な水準よりも極端に割高になったり、割安になるケースがあります。今回は過去1年のIPO銘柄を対象に、成長性に照らし合わせる、株価の割安感が強いと思われる銘柄を発掘するためのスクリーニング手法をご紹介いたします。

強く推移する耐久財消費の影響が大きいと思われる銘柄を選ぶためのスクリーニング(フィスコアナリストT)

6月28日に発表された5月の米耐久財受注額は前月比1.7%増加し、ダウ・ジョーンズ通信がまとめた市場予想(1.0%減)に反してプラスとなりました。耐久財には自動車や家具などが含まれます。これらはローンを活用して購入することも珍しくないので、欧米では金利引き上げにより弱含むことが予想されていましたが、プラスとなり改めて耐久財消費の強さが確認されました。今回は強く推移する耐久財消費の影響が大きいと思われる銘柄を選ぶためのスクリーニングをご紹介します。

新興成長銘柄の中で、強い成長が期待され、また株価バリュエーションも上昇余地がある銘柄を発掘するためのスクリーニング(フィスコアナリストα)

新興成長銘柄の代表的な株価指数である東証マザーズ指数は、5月下旬まで緩やかな下降傾向にありましたが、直近では上昇傾向を強め年初来高値更新が続いております。今回はその新興成長銘柄の中で、強い成長が期待され、また株価バリュエーションも上昇余地がある銘柄を発掘するためのスクリーニングをご紹介いたします。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

高パフォーマンスの大型株から業績堅調で割安感もある銘柄を選ぶためのスクリーニング(フィスコアナリストAAA)

日経平均株価は6月14日には33,500円を超える水準まで上昇し、日本株は上昇基調が続いています。全体的に上昇傾向が続いていますが、特に強い動きを示しているのが大型株です。4月末から6月13日の小型株指数上昇率は4.7%ですが、大型株指数上昇率は11.8%におよびます。今回は高パフォーマンスが続いている大型株から業績堅調で割安感もある銘柄を選ぶためのスクリーニング手法をご案内させて頂きます。

外国人投資家が好む銘柄を発掘するためのスクリーニング手法(フィスコアナリストX)

日経平均株価は6月6日には32,500円を超える水準まで上昇し強気相場が続いています。今回の上昇の主たる理由は、外国人投資家の日本株買いです。米欧が金融引き締めにより景気懸念が根強い中、また中国については自由主義陣営の国々と関係が悪化する中で、消去法的に日本株が選ばれています。

空売り候補銘柄を探すためのスクリーニング手法PART2(個人投資家らびっとさん)

先週に引き続き、個人投資家らびっとさんの空売り候補銘柄を見つけるためのスクリーニング手法をご紹介いたします。先週は空売り候補銘柄をスクリーニングするに当たり、主に一定以上の流動性を有する銘柄のうち直近で株価上昇率が大きくなっている銘柄を選びました。今週は一定以上の流動性を有する銘柄のうちバリュエーションが高い銘柄から空売り候補銘柄を探します。

株式市場は一旦調整か?空売り候補銘柄を探すためのスクリーニング手法(個人投資家らびっとさん)

日経平均株価は5月23日場中に31,352円の年初来高値をつけた後、同日は前日比129円安で引け、また24日も275円安で引けました。振り返ってみると3月末28,041円から2カ月も経たないうちに3,000円以上上昇していましたから、一旦調整局面が訪れることに不思議はありません。個人投資家らびっとさんは、直近は空売りの好機とみており、空売り候補銘柄のスクリーニング手法をうかがいましたので、これをご紹介いたします。

業績好調推移も株価の出遅れ感がある銘柄を発掘するためのスクリーニング手法(個人投資家ミシェル)

5月17日には日経平均株価が約1年8か月ぶりに3万円台を回復するなど、株式市場は強く推移しています。全体的には過熱感に対する反動を警戒すべき水準とも言えますが、市場には探せば業績好調推移も株価の出遅れ感がある銘柄もあり、今回はこのような銘柄を発掘するためのスクリーニング手法を個人投資家ミシェルさんにうかがいましたので、これをご紹介いたします。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

業績拡大傾向が続いており、且つ割安感のある銘柄を発掘するためのスクリーニング手法(フィスコアナリストT)

3月期決算企業の、決算発表も大半が出そろいました。今回はこの決算発表を踏まえ業績拡大傾向が続いており、且つ株価割安感のある銘柄を発掘するためのスクリーニング手法をご紹介いたします。

値上げにより収益性改善が期待できる食品株を選ぶためのスクリーニング(フィスコアナリストN)

新年度がスタートしましたが、この4月は2月に次いで食品や飲料は値上げラッシュになっています。この4月にはハムやソーセージのほか牛乳やバターといった加工食品5100品目超の値上げが実施されました。また6月にはカップめんやのりなど2390品目が値上げされる見通しです。消費者としては値上げは喜ばしくないことですが、投資家としては企業の収益性改善が見込まれ投資のチャンスと言えるでしょう。今回はこのような値上げにより収益性改善が期待できる食品株を選ぶためのスクリーニング方法をご紹介いたします。

中長期的に成長期待大きい半導体関連株を割安に仕込むためのスクリーニング(個人投資家イーグルさん)

半導体市況は現在、調整期にあります。メモリー世界大手韓国サムスン電子は2023年第1・四半期決算の営業利益は前年同期比96%減少の見通しです。世界半導体市場統計(WSTS)によると、世界の半導体出荷額は22年7月に32カ月ぶりに前年同月を下回り、以降調整局面が続いており、2023年は前年比-4.1%の見通しです。

株価水準引き上げのため、自社株買いや増配が期待しやすい銘柄を探すためのスクリーニング手法(フィスコアナリストAAA)

東京証券取引所はPBR(株価純資産倍率)1倍未満の上場企業などに改善策を開示・実行するように要請しています。この要請に応える形で、3月に岡三証券グループはPBRが1倍を超えるまで年間10億円以上の自社株買いを毎年続ける方針を示しました。

3月期決算の高成長割安株を発掘するためのスクリーニング(フィスコアナリストD)

4月に入り新年度がスタートし、3月期決算企業は4月下旬より決算発表が本格化します。今回は3月期決算企業で、高成長が続いている銘柄で、成長性に照らし合わせると株価の割安感が大きいと思われる銘柄を発掘するためのスクリーニングをご紹介いたします。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

連続増収増益で配当利回り・株主優待も期待できる銘柄を選ぶためのスクリーニング(フィナンシャルプランナー松田梓さん)

米国での銀行破綻を受けて株式市場上値追いが重い展開にありますが、株式市場のアノマリーでは、節分天井・彼岸底で 3 月中旬に底をつけてから 4 月に向けて株価が上がる傾向にあります。今回はファイナンシャルプランナーとして活躍され、株式投資をはじめとする資産運用に関する記事執筆、セミナー、個別相談などを行うあずささんに、今狙うべき銘柄のスクリーニング手法をうかがいました。

株価急落&財務健全&高成長銘柄のリバウンドを狙うためのスクリーニング手法(個人投資家ミシェル)

米国の銀行破綻をきっかけに世界的に金融システム不安が台頭し、日経平均株価は3月9日から16日までに2,100円以上下落しましたが、世界各国の当局の迅速な対応により、株式市場は落ち着きを取り戻しつつあります。この世界的な株価急落局面においては、財務が健全で高い成長をつづけている優良銘柄も大幅に株価を下げたものがあります。個人投資家ミシェルさんは、これら株価急落&財務健全&高成長銘柄のリバウンドを狙う好機と考えており、これらの銘柄を探すためのスクリーニング手法をうかがいました。

増配また自社株買い余地の大きい銘柄を発掘するためのスクリーニング(フィスコアナリストX)

東証は昨年からスタートした市場再編の一環として低い収益性と、低い株価評価が続いている企業に、改善を求めています。特に大きな課題として話題に上がっているのが「低PBR企業」への取り組みです。東証はPBR1倍割れ企業に対して、改善策などの開示拡充を求める姿勢を示しています。今回はこれら東証の動きから、増配や自社株買いの余地が大きいと思われる企業を発掘するためのスクリーニングをご紹介いたします。

財務健全銘柄であり、今後成長が期待出来る割安銘柄を発掘するためのスクリーニング条件(人気個人投資家hina)

政府系金融機関で役員秘書を務めた後、独学で株式投資を学び「hinaの株ブログ」を執筆されロイター・Yahoo!ファイナンス等への各種メディアへの投資レポート執筆、テレビやラジオへもゲスト出演されているhinaさんにフィスコWEBのスクリーニング機能を使って、財務健全&成長期待が大きい割安銘柄を発掘するためのスクリーニング手法を伺いました。このスクリーニングを用いることで、ただ成長期待の割安だけでなく、財務健全銘柄の中から成長期待銘柄を抽出が可能です。

中国経済の想定を超える早い回復で、業績拡大が期待される電機・機械株(フィスコアナリストα)

ゼロコロナ政策を終わらせ、中国経済の回復が速いペースで進んでいます。2月の購買担当者景気指数(PMI)によると、製造業と非製造業を合わせた総合PMIは56.4。1月より3.5ポイント高く、2カ月連続で好調・不調の境目である50を上回りました。水準は、確認できる2017年1月以降で最高レベルにあります。中国経済回復の影響が大きいと思われるのは、電機・機械株であり、今回はその中から持続的な成長が期待され、株価割安感も強い銘柄を見つけるためのスクリーニング手法をご紹介いたします。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

3月期決算に向けて5%超の高い配当利回りが長く期待できる銘柄を見つけるためのスクリーニング(個人投資家クマタロウさん)

2月も後半に入り、3月期決算企業の配当を狙うシーズンとなってきました。今回は個人投資家クマタロウさんに3月期決算企業で5%超の高い配当利回りが期待され、また長期的にその高水準の配当継続が見込まれる業績が安定している銘柄のスクリーニング方法を伺いました。2023年3月の権利付最終日は3月29日です。

緩和継続期待で不動産株は反発か、配当利回り5%超の不動産株を発掘するためのスクリーニング(フィスコアナリストX)

政府は2月14日、経済学者で元日銀審議委員の植田和男氏を次期日銀総裁に起用する人事案を国会に提示しました。植田氏は4月9日に日銀の新総裁に就任する見通しです。植田氏は、総裁就任の報道がでた2月10日に記者団に「現状では金融緩和の継続が必要である」とコメントしています。また昨年7月の日経新聞の記事では「拙速な引き締め避けよ」と論じており、早期の大幅な金融緩和修正の可能性は低いと思われます。

小型割安成長株を発掘するためのスクリーニング(個人投資家サトシさん)

小型成長株の代表的な株価指標である東証マザーズ指数は昨年6月にボトムを付けて以降、上昇基調が続いています。成長期にある新興企業では利益回収よりも成長への投資を優先する傾向があり、PERでは株価の割高・割安が判断しづらい時があります。そのような時に有効なのがPSR(時価総額÷売上高)で、高成長が続いている情報通信やサービス業の企業では、この値が10倍を超えている銘柄も珍しくありません。今回は高成長が続いている小型成長企業で、PSRの視点で割安感のある銘柄を選ぶための手法を個人投資家サトシさんに伺いました。

東証PBR1倍割れの継続を問題視、該当企業は株価上昇のきっかけとなる可能性も(フィスコアナリストAAA)

東証は2023年春にもプライム・スタンダード市場を対象として、株価純資産倍率(PBR)が継続して1倍を割っている企業に改善に向けた取り組みや進捗状況の開示を要請する方針を示しました。PBR1倍割れが続いている企業については、株価を上げる施策が求められることになり、投資家にとってはチャンスとなる可能性があります。PBRが1倍を大きく下回り、社会的注目度の高い大企業ほど、PBR1倍以上の株価実現に向け様々な施策が打たれると思われます。

PEGレシオ1倍以下、成長性に照らし合わせ割安感が強い高成長IT・サービス企業を発掘するためのスクリーニング(投資家らびっとさん)

昨年2022年には、米国では高成長IT・サービス企業が多く上場するナスダック指数が大幅に下落し、これに合わせ日本国内でも高成長IT・サービス企業の株価は下落が目立ちました。今回はPEGレシオ(PER÷成長率で求められ、この値が1倍以下であれば割安であると言われています)に照らし合わせ、株価が安くなっている高成長IT・サービス企業を発掘するためのスクリーニング手法を投資家らびっとさんに伺いましたので、これをご紹介いたします。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

中国経済再開で資源需給はタイト化?資源価格上昇で株価上昇が期待される銘柄を発掘するためのスクリーニング(フィスコアナリストN)

中国がゼロコロナ政策を止め、経済活動の活発化が見込まれる中で、資源価格が上昇傾向を強めています。原油価格は昨年12月には70ドル/バレル水準まで下落していましたが、23年1月半ば現在では80ドル/バレルに、銅価格は22年10月に7651ドル/トンで底打ちして以降、11月、12月と上昇し、1月中旬現在では9200ドル/トン程度まで上昇、ニッケル価格も22年10月に10ドル/ポンドで底打ちして以降、11月、12月と上昇し、1月中旬現在では12.1ドル/ポンド程度まで上昇しています。これらの資源を生産する企業については、資源価格上昇で利益が膨らむことが期待され、株価上昇も見込まれます。今回はこれら資源価格上昇で株価上昇が期待される銘柄を発掘するためのスクリーニングをご紹介いたします。

長期的に株価が数倍になる可能性がある小型成長株を発掘するためのスクリーニング(個人投資家雨猫さん)

小型成長株指数の代表的存在であるマザーズ指数は22年6月までにピーク時から半値のレベルまで下落し、その後緩やかな回復基調が続いています。個人投資家雨猫さんは現在の新興株市場は長期的に株価が数倍になる可能性のある銘柄が、成長性を考慮すると安く購入できる環境にあると考えており、今回はフィスコのスクリーニング機能を用いて、これらの銘柄を発掘するためのスクリーニング手法を伺いました。

2023年は景気後退の可能性大も、その環境下で堅調な株価推移が期待される銘柄を発掘するためのスクリーニング(フィスコアナリストX)

2023年の相場がいよいよスタートになります。新年の相場はどのようなものになるでしょうか。日本経済新聞が国内主要企業の社長を対象に12月に行ったアンケートでは、23年は世界景気が悪化するが4割に迫りました。23年相場については景気悪化を警戒した動きとなる可能性があります。そのような相場では、やはりディフェンシブセクター優位の展開が見込まれます。また22年にはTOPIXバリュー株指数が約6%上昇(21年末~22年12月27日)したのに対し、TOPIXグロース株指数は約14%(同)下落しました。景気見通しが良くない環境では、引き続きバリュー株優位の展開が続く可能性があります。これらのことから、ディフェンシブセクターにあり、バリュエーションが低く、景気後退局面でもしっかりとした業績推移が期待される銘柄をスクリーニングします。

日銀ついに金融緩和を修正。利上げ局面で株価上昇が期待される金融株を選ぶためのスクリーニング(個人投資家イーグルさん)

12月20日、日本銀行は長期金利目標の上限をこれまでの0.25%から0.5%に引き上げ事実上の利上げを実施しました。これを受けて20日、21日の株式市場では銀行や保険会社の株価上昇が目立ちました。この局面において個人投資家イーグルさんは、これら銀行などへの投資を増やしています。銀行や保険会社は、資金を貸し出し、また国債・社債などに投資を行っていますが、長期金利の上昇により、今後貸し出しや債券投資で利金収入の増加が見込まれます。また黒田日銀総裁の任期は来年3月までであり、また岸田政権になって以降、日銀の審議委員はリフレ派が減少しており、金融政策転換の思惑は市場で高まりやすい環境となっているからです。今回はこれら銀行・保険株の中でも、配当利回りが高く、成長性も比較的高い銘柄を発掘するためのスクリーニング手法をご紹介いたします。

業績好調も、株価は調整が進み割安感が増している銘柄を発掘するためのスクリーニング(フィスコアナリストD)

2023年は世界的な金融引き締め策により、世界景気は減速また後退するとの見方が強まっています。この景気懸念により、足元業績は過去最高を更新し好調に推移しているものの、株価は下落し、バリュエーションも安くなり、中長期的には投資妙味が増している銘柄が散見されます。今回はこのような銘柄を発掘するためのスクリーニング手法をご紹介いたします。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

最高益更新、連続増益の成長株を発掘するためのスクリーニング(著名個人投資家はっしゃん氏)

フィスコのスクリーニング機能が大幅に増強されました。新たに追加されたスクリーニング項目は、連続増収、連続増益、売上高過去最高、営業利益過去最高、直近500日平均株価>6カ月前500日平均株価、過去120日内高値更新、過去120日内高値と現在株価乖離率です。これらの新機能を用いて、個人投資家はっしゃん氏に成長株スクリーニングの方法を教えていただきました。

配当利回り5%超の銘柄も!12月決算で高配当&安定配当が期待できる銘柄を選ぶためのスクリーニング(フィスコアナリストM)

2022年もいよいよ12月に入り残り1カ月となりました。12月は3月に次いで決算期としている企業が多い月です。この12月決算企業にも配当利回りが高く、且つ安定した配当が期待できる銘柄がいくつか存在します。今回はこれらの銘柄を発掘するためのスクリーニングをご紹介いたします。

東証マザーズ指数は8月高値を上抜け!割安成長株を発掘するためのスクリーニング(フィスコアナリストAAA)

11月に入り東証マザーズ指数は8月の高値を上回るなど、成長株市場は回復基調を強めています。米国のインフレ率ピークが見え始め、世界的に金利上昇が一服し、これまで売られてきた成長株市場に資金が回帰しています。今回はその成長株市場から、成長性が高く且割安感もある銘柄を発掘するためのスクリーニングをご紹介いたします。

機関投資家の「買い」も期待できる、業績進捗高く、株価の上値追いが期待できる銘柄を見つけるためのスクリーニング(個人投資家虎雄さん)

11月も中旬を迎え3月期決算企業の9月中間決算発表が進みました。今回はこの9月中間決算にて高い業績進捗が確認でき、株価が上昇傾向にあり、また機関投資家の「買い」が期待できる銘柄発掘するためのスクリーニングを個人投資家虎雄さんに伺いましたので、こちらをご紹介します。

歴史的安値圏にあり、長期的に高い配当利回りとキャピタルゲインが期待される電力株を見つけるためのスクリーニング(フィスコアナリストX)

原子力発電所の低稼働、原油価格高騰および円安により、燃料費がかさみ電力会社の業績が悪化しています。東京電力ホールディングスや関西電力など大手電力会社の23年3月期上期業績は大幅な赤字となり、株価は安値圏にあります。中国電力の株価は9月に40年ぶりの安値をつけました。こうした事態を受け東京電力と沖縄電力は11月1日、国への認可申請が必要な規制料金含む電気料金の値上げを検討していると表明しました。東北、北陸、中国、四国の4電力も申請の方針です。これが認められれば、来期以降の業績にはかなりポジティブな影響がおよぶと思われます。22年3月期は業績悪化のため配当を見合わせる電力会社も散見されますが、業績回復後には復配が期待され、また歴史的安値圏で取得しておくことで、長期的に高い配当利回りと、キャピタルゲインが期待されると思われます。今回は歴史的安値圏にあり、長期的に高い配当利回りとキャピタルゲインが期待される電力株を見つけるためのスクリーニング手法をご紹介します。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

「ハロウィンに株を買え」、成長性が高くROEも高い優良株であるものの株価が大幅下落し投資妙味が増している銘柄をみつけるためのスクリーニング(個人投資家サトシさん)

株式市場には「ハロウィンに株を買え」という格言がある通り、10月末から年始にかけて株価は強く推移する傾向があります。個人投資家サトシさんは、今年もこの格言は有効ではと考えており、特に成長性が高くROEも高い優良株であるものの年初からの世界的な株安により株価がこれまでに大幅に下落している銘柄に投資妙味があると考えています。今回はこれらの条件に該当する銘柄を発掘するためのスクリーニング手法をご紹介いたします。

5%超の配当利回り且つ長期的に安定した業績推移が期待される12月期銘柄を見つけるためのスクリーニング(フィスコアナリストX)

2022年も残るところ2カ月半となり、12月決算銘柄は配当を意識した買いが入りやすいタイミングとなってきました。今回は12月決算企業で5%以上の配当が見込まれ、且つ業績が安定しており、長期にわたり高い配当利回りを享受することが期待される銘柄を見つけるためのスクリーニングをご紹介します。

株価上昇のきちんとした裏付けがあり、株価モメンタムが強い銘柄を発掘するためのスクリーニング(個人投資家らびっとさん)

個人投資家らびっとさんは、現在のような株式市場がとても弱い局面においては株価モメンタムが強い銘柄を選別することが通常時よりも重要と考えています。というのは、市場が弱いときには、少々の好材料があっても、相場の下落プレッシャーにより、それらの銘柄は上昇が期待できにくいと考えるからです。そこで、らびっとさんは株価が上昇するきちんとした裏付けがあり(直近で好決算が確認されたこと)、株価モメンタムが強い銘柄を選別し、市場と対峙しています。

エネルギー価格は再び上昇?大幅下落で割安感が増している鉱業株を見つけるためのスクリーニング手法(フィスコアナリストE)

9月の業種別騰落率で、鉱業は-14.9%となり33業種中ワースト2位の大幅下落を示しました。これは世界経済減速でエネルギー需要が減少するとの懸念が強まったためです。しかし、原油価格については、今後ヨーロッパが寒い冬を迎える中でロシアがウクライナ疲れを促進するために、エネルギー供給を絞ったり、また石油輸出国機構(OPEC)と非加盟の主要な産油国で構成する「OPECプラス」は価格維持のため大幅な減産を検討していて、需給が引き締まる可能性があります。実際にWTI原油先物は9月26日の76.7ドル/バレルをボトムに10月5日現在では86ドル/バレルまで回復しました。鉱業株は予想PERが一桁台で、また9月の下落により割安感が増している銘柄があります。今回はこのような鉱業株を見つけるためのスクリーニング条件をご紹介します。

短期勝負!売られ過ぎの優良銘柄でデートレをするための売買手法(個人投資家雨猫さん)

9月以降株式市場の下落基調は強まっています。個人投資家雨猫さんは当面はこのような市況が続くことを想定し、長期投資の方針で保有していた銘柄の大半は売却し、現在は売られ過ぎの優良銘柄を見つけ出し、投資期間1日程度の短期売買で利ザヤを追求しています。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

黒字回復で株価上昇が期待できる運輸事業者を見つけるためのスクリーニング(フィスコアナリストN)

新型コロナウイルスの感染拡大で最も業績が落ち込んだ業種は旅客事業者です。これらの企業では今年4~6月決算においても赤字が続いた企業もありました。しかし7~9月期決算においては、今年は夏休みの期間中の国内旅行者数は前年比75%増加し、対2019年に近い水準まで回復したことから、業績の黒字化が期待されます。10月の後半以降、7~9月期決算が本格化しますが、これに先駆けて黒字化が期待できる運輸株を仕込んでおくのもよいかもしれません。

中間配当の権利日は9月28日。5%超の配当利回りと安定成長が期待できる銘柄を見つけるためのスクリーニング(個人投資家ミシェルさん)

9月28日には3月決算企業の中間決算権利日を迎えます。9月中間決算で配当を支払う企業については、この日に株式を保有していれば、配当が頂けます。個人投資家ミシェルさんは、今後1年程度は世界的に金融引き締めにより景気が弱く推移するとみており、景気に敏感でない業種の企業で、高い配当利回りに投資妙味があると考えています。今回はキャロルさんが魅力的と考える5%超の配当利回りと安定成長が期待できる銘柄を見つけるためのスクリーニングをご紹介します。

過去最大の値上げで収益改善が期待される鉄鋼株に投資するためのスクリーニング(フィスコアナリストV)

日本製鉄とトヨタ自動車は2022年度下期(22年10月~23年3月)に納入する鋼材価格について、上期と比較し2~3割高となる過去最大の値上げで合意しました。業界最大手の両社の合意は、今後広く他企業にも広がると思われ、鉄鋼メーカーについては収益性の改善が期待されます。今回はこのような鉄鋼メーカーの中でも、特に魅力的と思われる鉄鋼株を探すためのスクリーニングをご紹介します。

金利上昇が業績にポジティブに影響し、配当利回りが高い銘柄を探すためのスクリーニング(個人投資家イーグルさん)

FRB(連邦準備制度理事会)のパウエル議長は8月26日のジャクソンホールでの会合で記録的なインフレを抑え込むための金融引き締めについて「やり遂げるまでやり続けなければならない」と述べました。米国では前月と比べるとインフレ率は低下したものの7月も消費者物価指数が前年同月比8.5%上昇するなど、FRBが目標とする2%と比較するとはるかに高いインフレが続いており、イーグルさんはこのインフレを抑え込むために、当面FRBは利上げを継続し、政策金利は高い水準が継続するだろうと考えています。利上げは、企業収益の圧迫要因となりますが、融資や債券投資が主たる業務の銀行や保険会社は、得られる利息収入が増加し業績にはポジティブな影響がおよびます。またこれらの金融機関は配当利回りも高い銘柄が多く、9月末には中間配当の権利日も迎えるので、投資対象として魅力的と考えています。また日本国内はインフレ率が高くなく、日銀の異次元金融緩和により金利上昇の余地は大きくないと思われますが、海外事業の割合が大きい金融機関は世界的な金利上昇の好影響を得やすいと考えています。今回はこのイーグルさんが志向する銀行や保険会社などを選ぶためのスクリーニング条件をご紹介いたします。

魅力的な株主優待を提供する小売企業を探すためのスクリーニング(フィスコアナリストM)

8月は2月期決算企業の中間決算のタイミングであり、この時点の株主名簿に記載のあった株主を対象に、配当や株主優待が提供されます。小売業の企業は2月期決算とし、また我々消費者にとって魅力的な株主優待を提供している企業が多いのが特徴です。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

値動きが軽く大きな株価上昇が期待できる新興企業を発掘するためのスクリーニング(投資家らびっとさん)

米景気の腰折れ懸念が和らぎ株式市場では上昇トレンドが強まっています。投資家らびっとさんはこの局面において、特に値動きが軽く大きな株価上昇が期待できる新興企業に注目しています。8月17日に東証マザーズ指数は約4カ月ぶりの高値を付けましたが、昨年末987.94ポイントと比較すると17日終値761.92ポイントも約77%の水準にあり、まだ回復余地があると考えています。らびっとさんは現在、次の4つの条件に合致する銘柄を1~2カ月の期間で投資したいと考えています。①1~2カ月程度の短期投資では、順張りが効率的と考え、株価が上昇傾向にある銘柄、②売上高の高い成長を続けている銘柄、③成長企業が多い情報・通信業およびサービス業から銘柄を選択、④一定の流動性があり且つ株式時価総額がさほど大きくない銘柄

第1四半期業績が好調で、株価が上昇トレンドにある銘柄を探すためのスクリーニング(フィスコアナリストD)

8月も半分が過ぎ、3月期決算企業の第1四半期決算はほぼ出尽くしました。今回はこの第1四半期決算で高い利益進捗が確認され、株価が上昇トレンドにある銘柄を探すためのスクリーニングをご紹介します。第1四半期決算にて、通期業績予想に対して高い利益進捗が確認できた銘柄については、今後業績予想が上方修正される可能性が比較的高く、株価は堅調な動きが期待されると思われます。

景気後退の可能性が高まる中で、安定成長が期待されるディフェンシブ株を選ぶためのスクリーニング(個人投資家・オーシャンズさん)

7月28日に発表された米国の2022年4-6月GDPは全四半期比0.9%減となり、1-3月に続いて2四半期続いてマイナス成長となりました。これらのことからオーシャンズさんは世界的に景気後退が近づいており、そうなれば日本も景気後退が避けられないと考えています。そして今回は、景気後退局面においても比較的堅調な株価推移が期待できる有望ディフェンシブ株を選ぶためのスクリーニング方法をご紹介します。

優良ハイテク銘柄を選ぶためのスクリーニング(フィスコアナリストX)

インフレ退治を進めるべく米連邦準備制度理事会(FRB)は7月27日政策金利を0.75%引き上げました。6月会合に続く0.75%幅での利上げで、これで政策金利の誘導目標は2.25~2.5%になりました。一方、中長期の景気見通しが反映されやすい米10年国債利回りは、インフレによる実質所得減少、政策金利引き上げによる景気後退懸念拡大により、6月中旬に3.5%程度まで上昇した後、ピークアウトし7月27日現在では2.7%台まで低下しています。

まだ市場が利益上振れを織り込んでいない、円安メリット銘柄に投資するためのスクリーニング(個人投資家クマタロウさん)

為替市場ではドル高円安のトレンドが続いており、ドル円は3月頭の1ドル115円水準から現在7月後半には138円まで円安が進行しています。日本企業の2022年度業績予想の為替前提は115円程度が多くを占め、海外売上高比率が高い企業などでは業績が会社予想を上振れする可能性が高くなっています。ただし市場からの注目度が高い企業については、円安による利益の上振れは既に株価に織り込まれている可能性もあります。今回は個人投資家クマタロウさんに、円安メリットが大きく利益の上振れが期待され、また業績上振れが株価には織り込まれていない可能性が高い銘柄を発掘するためのスクリーニング方法を伺いました。

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

決算上振れ期待銘柄を発掘!第1四半期業績の進捗率が高い銘柄を見つけるためのスクリーニング(フィスコアナリストAAA)

7月も後半に入り、3月期決算企業の第1四半期決算発表のシーズンとなってきました。第1四半期決算で良好な業績推移が確認された企業は、通期決算も会社予想に対し上振れの可能性が比較的高く、その後年末に向けて株価の上昇傾向が続くことがよくあります。今回は、そのような銘柄を見つけるためのスクリーニング手法をご紹介します。

個人投資家MEANINGさん、安定した利益計上が期待できる低PER企業に投資を行うためのスクリーニング

MEANINGさんは2度の信用強制決裁で全財産を無くすも13年で現物取引のみで株式資産7千万円を実現した個人投資家です。失敗を経験しているからこそ、強い独自の投資手法・投資哲学を有しています。MEANINGさんは「MEANINGの中期投資術」という書籍を執筆されており、この中で氏の投資手法・投資哲学を披露されています。今回はその中からMEANINGさんの低PER銘柄への投資手法をフィスコのスクリーニング機能を使うとどのような銘柄がでてくるかを案内させて頂きます。

高配当且つ原発再稼働で収益改善が期待される電力株を選別するためのスクリーニング(フィスコアナリストE)

資源価格上昇、猛暑により電気代が上昇し、電力の需給がひっ迫しています。これを受けて自民党は参議院選挙の公約に再生可能エネルギーの最大限導入に加え、安全が確認された原子力の最大限活用を盛り込みました。まだ国内では稼働していない原発が多いですが、これが稼働できるようになれば、電力会社の発電コストは低下し収益性の改善が期待され、株価にもポジティブな影響がおよぶと思われます。電力株は配当利回りも高い銘柄が多く、この観点からも魅力的です。今回は高配当且つ原発再稼働で収益改善が期待される電力株を選別するためのスクリーニングをご紹介いたします。

エコノミスト馬渕さんの黒字転換株投資法ver2

多くのテレビや雑誌などでも活躍するエコノミストの馬渕磨理子からは、カブ初心者にもおすすめできる堅実でローリスクの投資方法である「黒字転換2倍株で勝つ投資術」を実行するための銘柄選別法を伝授頂きました。

リオープン<経済再開>で業績回復が期待される銘柄を発掘するためのスクリーニング(フィスコアナリストβ)

6月10日から外国人観光客の受け入れ再開がはじまりました。また観光需要喚起策である「県民割」キャンペーンについては7月から都道府県内やブロック内だけでなく全国を対象に利用が可能になると報道されています。新型コロナウイルスの感染が拡大して以降、観光、運輸、飲食関連の事業者は業績が大きく沈んでいましたが、いよいよ本格的に業績回復が期待できるフェーズとなってきました。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

個人投資家マクさん、配当利回り4%以上且つ増配余地の大きい銘柄を見つけるためのスクリーニング

個人投資家マクさんは40代半ばにしてセミリタイアし、高配当の銘柄を多く保有することで、配当を主たる収入として、悠々自適の生活を過ごされています。マクさんが高配当銘柄を選別する基準は以下の4つです①配当利回り4%以上②配当性向35%以下③過去5年の営業利益平均成長率5%以上④時価総額5000億円以上

超小型成長割安株を見つけるためのスクリーニング(フィスコアナリストα)

2022年に入り金利上昇を背景に小型成長株が売られる局面が続いてきました。このような市場環境においては、事業内容の良し悪しに関わらず、ほとんどの小型成長株が叩き売りされてきたので、この中には中長期的に高い成長が期待できるのに、株価が極めて安くなっている銘柄があります。このような銘柄は、また市場の成長株への投資意欲が回復した際には、大きな株価上昇が期待できると思われます。

人気投資ブログ「FP STYLE」で投資関係の情報を発信されるあずささんの銘柄発掘法

アメブロの資産運用・投資ジャンルで上位のランキングを誇り「FP STYLE」というブログタイトルで積極的に情報発信されているあずささんに銘柄選択手法を伺いました。

決算発表後の機関投資家による売買にて上昇トレンドが生じやすいと思われる銘柄を見つけるためのスクリーニング(フィスコアナリストZ)

機関投資家は売買する株式ボリュームが大きいため、一般的に注文を分散して出す傾向があります。3月期決算企業の決算発表も出尽くしとなり、この時期には決算発表でポジティブな内容が見られた銘柄については継続的に「買い」注文が入り、ネガティブな内容が見られた銘柄については継続的に「売り」注文が入りやすい傾向になります。今回はこの決算発表後の機関投資家による売買にて上昇トレンドが生じやすいと思われる銘柄を見つけるためのスクリーニングをご紹介します。

<超短期投資>優良成長株の急落後リバウンドを狙うためのスクリーニング条件(元証券マン個人投資家VERさん)

5月に入り株式市場のボラティリティーは一層高まっています。このような局面では、株式市場全体が大幅安となる日には、優良成長株も一蓮托生で売られますが、優良成長株を安値で仕込みたいと考えている投資家は多数存在し、こういった銘柄は急落後「買い」注文が集まり大きくリバウンドすることもあります。今回は証券会社の営業として数千人単位の投資家を見て、勝ちパターンを分析。証券会社を退職後、自身で事業を行いながら個人投資家として日々マーケットに向きあい様々な手法を試行錯誤されてるVERさんの優良成長株急落後リバウンドを狙うためのスクリーニング条件を紹介いたします。この投資手法では急落後の2~3日の短期的なリバウンドを狙います

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

3月期決算企業の決算発表本格化!23年3月期は利益回復が期待される高成長企業を発掘するためのスクリーニング(フィスコアナリストX)

4月も後半に入り、3月期決算企業の決算発表が本格化してきました。今回は22年3月期は営業減益の見通しも、中長期的には売上高・利益の強い成長が続いており、23年3月期は利益の回復が期待できるのではと思われる企業を発掘するためのスクリーニングを設定します。23年3月期業績予想にて大幅な増益が示されれば、株価にもポジティブな影響がおよぶことが期待されます。

インフレ、金利上昇の環境で株価上昇が期待される銘柄を発掘するためのスクリーニング条件(個人投資家山崎さん)

山崎さんは現在、インフレ、金利上昇の環境で株価上昇が期待される銘柄に注目されています。今回のスクリーニング紹介では、これらンフレ、金利上昇の環境で株価上昇が期待される銘柄が発掘されるように条件設定します。

成長性・収益性に優れた優良小売企業を発掘するためのスクリーニング(フィスコアナリストD)

4月も中旬に入り、2月決算企業の決算はほぼ出そろいました。小売り企業については2月期決算の企業が多く、今回はこの2月決算小売企業の中で、成長性に優れまた資本効率も高い優良小売企業を発掘するためのスクリーニングをご紹介いたします。

超大化けの可能性がある銘柄のスクリーニング条件(元証券マン個人投資家VERさん)

今回は証券会社の営業として数千人単位の投資家を見て、勝ちパターンを分析。証券会社を退職後、自身で事業を行いながら個人投資家として日々マーケットに向きあい様々な手法を試行錯誤されてるVERさんの銘柄スクリーニングの手法をご紹介いたします。

新年度入り!高成長3月期決算企業を安値圏で仕込むためのスクリーニング(フィスコアナリストX)

2022年も4月に入り新年度を迎えました。今回は高成長が続いている3月期決算企業を安値圏で仕込むためのスクリーニングをご紹介いたします。3月決算企業の決算は4月下旬から5月半ばに発表されます。この決算のタイミングで新年度においても高い成長が続くことが示唆されれば、株価は反発に向かう可能性があるでしょう。それに先んじて高成長且つ安値圏にある銘柄を仕込むためのスクリーニングとなります

クラブフィスコ会員(無料)には、株式投資に不可欠なマクロ視点での投資戦略、アナリスト一押しの銘柄情報、有望銘柄レポートリリースなどのお知らせをお届けします。

大型優良株スクリーニング条件(著名個人投資家はっしゃんさん)

著名個人投資家はっしゃんさんに大型優良株で選ぶべき銘柄をうかがいました。はっしゃんさんは大型優良株を選ぶときの基準として次のことをあげられています。①ROEが8%以上、利益は経常利益の70%で計算②海外売上高比率が30%以上③時価総額が5000億円以上です。

3月期末高配当&安定成長が期待できる銘柄のスクリーニング条件(フィスコアナリストC)

2022年3月期末の権利付最終日は3月29日(火)です。この日に株式を所有していれば、3月決算銘柄の配当を享受できます。株式市場が軟調に推移していることから、配当利回りが5%をこえるような高配当株は増加しています。したがって高い配当利回りの銘柄を見つけることは難しくはありませんが、大切なことはその配当に持続性があるかです。

増収増益、株価も上昇傾向にある成長株を発掘するスクリーニング条件(著名個人投資家はっしゃんさん)

著名個人投資家はっしゃんさんに成長株投資で選ぶべき銘柄をうかがいました。はっしゃんさんは成長株を選ぶときの基準として次のことをあげられています。①売上・利益が過去5年増収増益②直近において過去最高を更新③ROEは8%以上④株価は過去半年内に高値を更新⑤移動平均線は右肩上がりの形状これらの条件に合う銘柄の中から、定性、ビジネスモデルを分析し銘柄を選ばれる傾向があるそうです。

有事の際のスクリーニング条件(個人投資家もちこさん)

「株初心者もちこのゆるゆる株日記」で投資情報を発信されている、もちこさんに有事の際のスクリーニングをお聞きしました。ウクライナ情勢の緊迫化により、株式市場に激震が走る中で、非常に興味深い銘柄選択方法をご教示頂きました。

株価の大幅リバウンドが期待できる高収益、高成長銘柄のスクリーニング条件(フィスコ・アナリストB)

2021年11月以降、新興市場の株価は下落が激しくなっており、22年2月15日現在ではマザーズ指数は736ポイントまで下落し、既にコロナ前の水準を下回るほどになっています。このような局面には経営内容が良い銘柄も、そうでない銘柄も区別なく売られ株価が大きく下落している傾向にあります。

投資家必見!!フィスコ公式Twitterでは、株式・為替を中心としたマーケット情報、経済、政治の最新ニュースを発信しています。情報収集に是非ご活用下さい。

成長期の割安超小型株を狙う!(個人投資家ごまおさん)

投資関係の情報を発信される個人投資家ごまおさんに成長可能性がある銘柄発掘のためのスクリーニング条件をお聞きしました。ごまおさんの投資手法は、【マーケットの魔術師オーストラリア編第2章のピーター・ガイの小型株投資】を参考に、成長初期にある超小型株(およそ時価総額100億円未満)を予想PER10倍以下といった割安な価格で仕込み、一定の時間を経て株価が大きく上昇する局面を狙う手法です。

弱気相場でも良好なパフォーマンスが期待される銘柄を発掘!(フィスコ アナリストA)

FRBが金融引き締め姿勢を強化し、世界的に株式市場は軟調な展開が続いています。今回はこのような弱気相場でもパフォーマンスが得られやすいと思われる銘柄を発掘するためのスクリーニング方法をご紹介いたします。

テンバガー銘柄発掘!!(ピーター・リンチ)

テンバガー銘柄を発掘!ピーター・リンチ氏の銘柄選別条件を参考にスクリーニング条件を設定しました。リンチはフィデリティインベスメンツのファンドマネージャーとしてマゼラン・ファンドを1977年から1990年の間運用していました。この運用期間中、同ファンドは平均29.2%の年間リターンを達成し、マゼラン・ファンドを世界最高の投資信託ファンドに押し上げました。

バリュー株投資の父(ベンジャミン・グレアム)

バリュー株投資の父・ベンジャミン・グレアム氏の銘柄選別条件を参考にスクリーニング条件を設定しました。グレアム氏はウォーレン・バフェットの育ての親で、バフェットはコロンビア大学でのグレアムの教え子の中で唯一A+をもらった生徒でした。グレアムは、投資を行う際必ず守ってもらいたいこととして、「企業の有形資産価値を大幅に上回る価格の株には手をださない。」ことを挙げています。そして実際に株式を購入する際は、過去10年かそれ以上にわたってその企業が安定した収益を上げており、将来起こりうる低迷に備えた十分な規模と財政的な力を備えていることを確認しなければならないと述べています。

成長株投資の世界的権威(フィリップ・フィッシャー)

成長株投資の世界的権威・フィリップ・フィッシャー氏の銘柄選別条件を参考にスクリーニング条件を設定しました。フィリップ・フィッシャーはウォーレン・バフェットに成長株投資を伝授した成長株投資の巨匠です。フィッシャーは「徹底した調査により、ごく少数の傑出した成長株に絞り込んで投資すれば成功できる」という考えのもとで、実際に化学のダウ・ケミカル、通信機器のモトローラ、半導体のテキサス・インスツルメンツ、ガラスメーカーのコーニングなどに投資して何十年も保有し続け、いずれの銘柄でも何十倍、あるいは何百倍という大きなパフォーマンスを実現しました。

株式会社フィスコ主催の動画チャンネルです。経済、金融をテーマにためになる情報を発信しています!

優れた会社を、会社の本質的な価値よりも安く買う(ウォーレン・バフェット)

世界最大の投資家ウォーレン・バフェット氏の銘柄選別条件を参考にスクリーニング条件を設定しました。バフェット氏の主な銘柄選別条件としては次の5つがあげられます・会社の本質的な価値よりも安く買う・自分が理解できないビジネスモデルの会社は買わない・長期的に安定的に業績を伸ばしている会社を買う・社会の変化に対応し優れた競争力を有する会社を買う・資本効率の高いROEが高い会社を買う

黒字転換2倍株で勝つ投資術(馬渕磨理子)

こんにちは!馬渕磨理子です。今回は初心者の方にもおすすめできる堅実でローリスクの投資方法である「黒字転換2倍株で勝つ投資術」を実行するために、フィスコwebのスクリーニングをどのように活用するのかをお話したいと思います。

3月決算企業の中間期の利益好進捗銘柄(Bコミ)

こんにちは!Bコミこと坂本慎太郎です。10月末から11月中旬にかけて、3月決算企業の中間決算が続々と発表されますね。決算通過は良い銘柄を探し出す絶好の時期です。